相続開始前に銀行借入金によって購入した収益不動産の評価方法について争われた裁決事例

<事案の概要>

相続人は、平成24年6月に死亡した被相続人の相続により取得した甲不動産及び乙不動産の価額について、財産評価基本通達に定める方法により評価して相続税の申告をしたところ、原処分庁が、甲不動産及び乙不動産の価額は、評価通達の定めによって評価することが著しく不適当と認められるとして、国税庁長官の指示を受けて評価した価額により相続税の各更正処分等をしたのに対し、相続人らが原処分の全部の取消しを求めた事案である。

<基礎事実>

被相続人は、甲不動産及び乙不動産の購入にあたって、R銀行から借入れをしている。

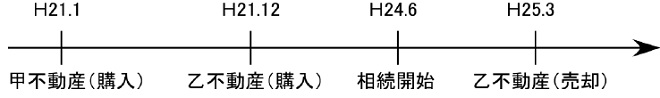

主な時系列は下記図1のとおりである。なお、乙不動産は相続開始後に売却しており、甲不動産は相続開始後も保有し続けている。

(図1)

<認定事実>

被相続人は、甲不動産及び乙不動産の購入にあたって、R銀行に借入れを申し込むに際し、R銀行との間で、金員の借入れの目的が、相続税の負担の軽減を目的とした不動産購入の資金調達にあるとの認識を共有していた。

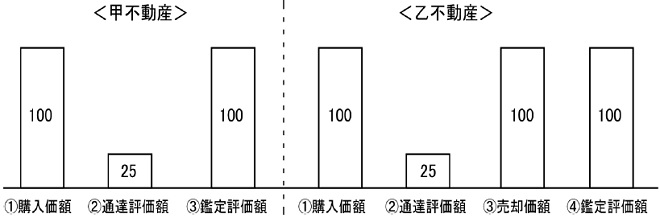

甲不動産及び乙不動産の評価割合は概ね下記図2のとおりである。なお、下記図2の数字は購入価額を100とした場合の割合を示すもので、概算の数字である。

<図2>

<当事者の主張>

相続人は評価通達による評価によるべきであると主張し、原処分庁は図2記載の鑑定評価によって評価すべきであると主張している。

<審判所の判断の要旨>

①評価方法について

評価通達によらないことが相当と認められる特別の事情があると認められ、甲不動産及び乙不動産の価額は、合理的な時価の評価方法である鑑定評価に基づいて評価することが相当である。

②評価通達6項について

甲不動産及び乙不動産の取得が、相続税の負担を免れる目的以外に他の合理的な目的が併存していたとしても、甲不動産及び乙不動産について評価通達に定める評価方法を適用すれば相続税の目的に反し、実質的な租税負担の公平を著しく害することに変わりはなく、相続税の負担の軽減以外の合理的な目的によって、本件甲不動産及び乙不動産について評価通達によらないことが相当と認められる特別の事情の存在が肯定されなくなるものとすべき根拠は乏しいというべきである。

<考察>

本件事案は、被相続人が相続開始の約3年前に借入金によって甲不動産及び乙不動産を取得し、乙不動産は相続開始後1年以内に売却しており、他方、甲不動産は相続開始後も保有している事案である。審判所の判断を要約すると、被相続人が生前に多額の借入金をして不動産を購入する行為が相続税の負担を軽減する目的以外の他の合理的な目的があったとしても、評価通達6項(評価通達によらないことが相当と認められる特別の事情)の適用があるとしている。このような結論になったのは、甲不動産及び乙不動産を評価通達によって評価すると、時価相当額の25%程度の評価となってしまい、時価相当額との乖離が大きいことが一つの理由でないかと考えられる。本件事案から実務上留意する点は、評価通達による評価額が時価相当額と大きく乖離する場合には、仮に生前に多額の借入金をして不動産を購入する行為が相続税の負担を軽減する目的以外の他の合理的な目的があったとしても、評価通達6項の適用によって時価相当額による評価をされてしまう危険性があるということである。また、この場合、相続開始後に当該不動産を保有し続けていたとしても、評価通達6項が適用される危険性はある点に留意すべきである(本事案では、甲不動産を相続開始後に保有し続けている)。

当事務所では、土地評価における考え方等のアドバイスや、規模格差補正率適用後の評価額が時価より高い場合等における時価申告による鑑定評価も行っております。お電話のほか、FAX、Eメールでのご相談も受け付けておりますので、お気軽にご連絡ください。